DEX (Decentralized Exchange)はDeFiの種類の1つで、「分散型の取引所」のことです。

つまり何なのかというと、企業ではなくアルゴリズム(スマートコントラクト)で管理された仮想通貨取引所のことです。

今回はこのDEXというものについてもっと知り、ユーザーとしてDeFiで収益を上げる方法について考えていきたいと思います。

DEXの目的

DEXは分散型の取引所をつくることで今の金融システムの問題点「銀行やクレジットカード会社などが強い力をもっている」状況を改善するのがおもな目的です。

普段はあまり気にならないかもしれませんが、よくよく考えてみると不公平なことや不便なことなどがあります ^^;

たとえば

- 利用者のプライバシー(年齢・婚姻・職種・年収・支払い履歴・送金先情報など)を企業にさらす必要がある

- カードの作成やローン申請などでクレジット審査がある

- 一方的な口座凍結やアカウント停止などの処置がある

- 送金手数料が高い(とくに海外送金となると数千円かかることもある)

- サービス手数料が高い(自分は使わないのに銀行の電話サポートの人件費やオフィスなどのコストをまかなっている)

- 夜間や休日にサービスが使えない(ネットで申請しても行使されるのは月曜日の9時、など)

- いらない商品を売りつけてくる(ユーザーではなく会社の利益のためになる保険やローンなどの合法的な詐欺)

こういった企業やそれを管轄する政府などがコントロールしたり不正をはたらくことができてしまいます。いわゆる先進国はまだましかもしれませんが、途上国などはそのリスクも大きくなります。

DeFiにおけるDEXはスマートコントラクトというアルゴリズムを使った「契約」にサービスを一任することで、これらの問題を改善・解決しようとしています ^^

ようは「銀行などをムシして誰にでも公平・公正に金融サービスが使えるようにしよう」といった感じですね ^^

補足:

CoinCheckやBinanceなどの仮想通貨取引所は企業がやっているのでDEXではなく「CEX (Centralized Exchange)」と呼ばれています。

いわゆる「KYC (Know Your Customer)」という個人情報の確認が必要なことが多いので、プライバシーの観点から見ても分散型 (Decentralized) とは言えないような仕組みです。

DEXの仕組みと特徴

DEXはユーザーに仮想通貨の売買をさせるものなので、DEXが銀行や両替所などのように機能する必要があります。

たとえば日本円を両替所で米ドルに交換するような感じです。

DEXには「AMM (Automated Market Maker)」と「Order Book」の2種類があります。

AMM (Automated Market Maker)

そのためDEXのなかにさまざまな仮想通貨が保管されている必要があります。

この仮想通貨を保管するものが「流動性プール」と呼ばれるもので、DEXはユーザーたちにこのプールに仮想通貨を預けてもらえるように報酬として金利を設けています。

結果的に流動性プールに十分なトークンが集まれば、ユーザーが好きなときにトークンを売買することができます。

このときの価格はAMM (Automated Market Maker)とよばれるアルゴリズムによって為替レートが計算されます。

DEX自体はこのトレードで手数料を徴収し、その一部を仮想通貨を預けているユーザーに報酬として還元します。

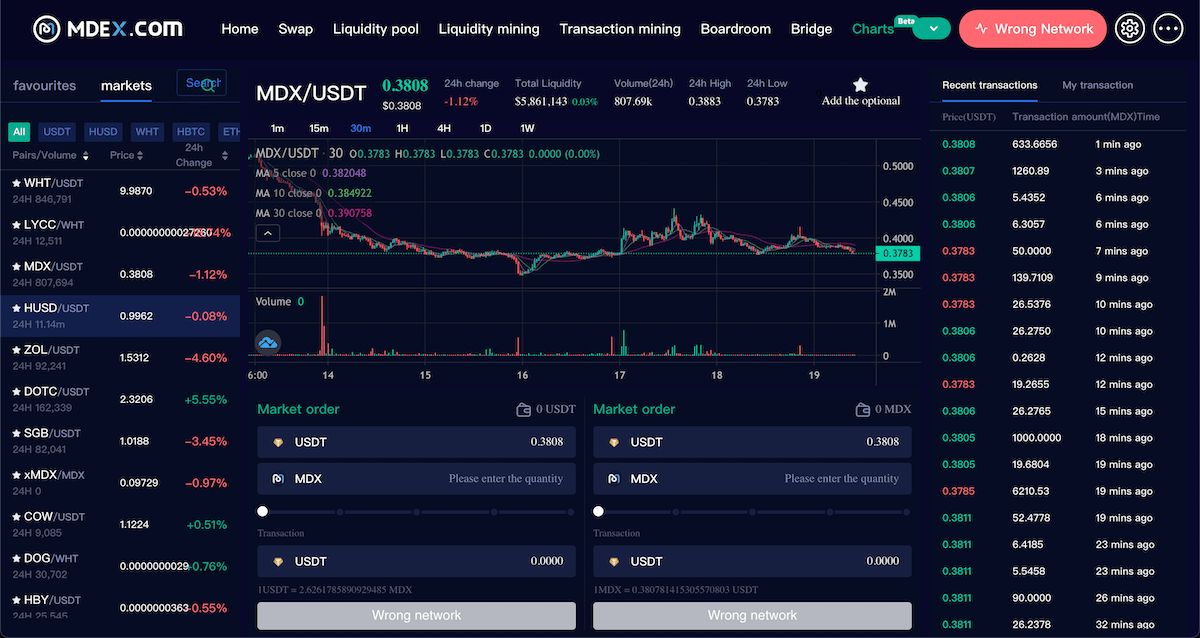

Order Book

いわゆる板取引で、株やFXなどでよくもにするチャートをみながら取引するタイプです。

AMMとは違い、ユーザーは自分のトークンをウォレットにおいたまま取引して、売買が成立したときにトークンが移動します。

AMMはトークンをプールに預けることで得られる報酬が大きいため流動性が大きくなりやすいですが、Order Bookにはまだユーザーとトークンの量(TVL: Total Value Locked)が低くなりがちです。

レンディングとの組み合わせでレバレッジ取引などができるのが強みですが、コスト面などでCEXのほうにとどまる人が多いようです。

参考

What are decentralized exchanges, and how do DEXs work? - Cointelegraph

DEXプラットフォーム

ブロックチェーンによってさまざまなDEXが開発されています。

それぞれの土台となるブロックチェーンやプラットフォームによって多少仕組み(トークノミクス)が違いますが、基本的にはさきほど解説したようにトレードに手数料がかかります。

現在ブロックチェーンごとの代表的なDEXには以下のようなものがあります。

これらがそれぞれのブロックチェーンでのトレードを支えていて、他のDeFiプラットフォーム(レンディングやイールドファーミングなど)も自分たちでDEXをつくらずにこれらのDEXを利用していることが多いです。

ちなみに紹介したDEXプラットフォームは僕が使ったことがないものもあるので自分でリサーチして安全だと思ったら使うようにしてくださいね ^^ - DYOR (Do Your Own Research)

DEXのメリットとデメリット

そもそもDEXを使う理由ですが、CEX(仮想通貨取引所)ではできないことができるようになるから、というのが主の理由かと思います。

そしてDEXにはそれに起因したメリットとデメリットがあります。

DEXのメリット

- CEXでは買えないトークンを買える

- KYCなしで仮想通貨取引ができる

- CEXでは使えないブロックチェーンが使える

などなど、DeFiの機能をフルに使ったり、投資の幅を広げるためには自分のウォレットをもってDEXを使いながら資産を運用する必要があります。

とくに日本のCEXでは扱っている仮想通貨の種類が圧倒的に少なく、取引銘柄の多い海外CEXを使わないと後手に回ることになります。

しかし海外CEXですらDEXほどの銘柄数は扱えないので、積極的に投資をしたい場合にはDEXが必要になってきます。

さらにCEXでは取引所に手数料などがとられたり、選べるステーキングの種類が限られていますし、レンディング報酬がDeFiと比べてかなり低いなどの不満がでてきます ^^;

なのでDeFiとDEXを使って投資パフォーマンスを上げたいという場合にはDEXは必要不可欠となります ^^

DEXのデメリット

- スマートコントラクトのバグやトラブルによる損失

- 流動性の低さによるスリッページのコスト

- 詐欺トークンの存在

などが考えられます。

スマートコントラクトはまだまだ新しいので、バグやハッカーによる攻撃などで実際に被害が多数でています。ユーザーの損失を補填してくれるプロジェクトもありますが、その保証はないので自己責任となってしまいます >_<

また、CEXに比べるとDEXの流動性は低いので、結果として交換レートのスリッページが大きくなり売買コストが大きくなることがあります。

さらに恐ろしいのはあるトークンを買ったら同じ名前なのに別物で、売ろうとしても売れない詐欺トークンだった、なんてこともあります。トークンの名前ではなくアドレスをしっかりと確認しましょう ^^/

DEXでの稼ぎ方

ユーザーとして気になるところがDEXを使うことでどうやって資産を増やすのか?でしょう。

基本的には「トークンの売買の価格差によるキャピタルゲイン」となります。

DEXのメリットの1つである「いろんなトークンが買える」というのはつまり、まだ注目されていないこれから伸びるかもしれないプロジェクトのトークンを安いうちに買うことができる、ということです。

たとえばあり得ないくらい(数百〜数千倍)の上昇を見せたトークンとしては

- Doge

- Shiba Inu

- SafeMoon(ロゴがかっこよくて好き)

- Cardano

- Solana

価格の暴騰によって今ではメジャーなトークンになっているものもあります ^^

取引所に上場すると一気に価格が跳ね上がったりしますが、DEXを使えばそれよりも前に買っておくことができます。

とはいえもちろん超ハイリスクで、ほとんどの草コインは全く値上がりしないか大暴落してそのまま消え去ることが多いです ^^;

しかしこういった草コイン以外でもしっかりとした(?)プロジェクトもあるので、それらを早期に見つけて買っておくことができれば価格が上がったときに売ることで大きなリターンを得られるチャンスがあります ^^

ようは「プロジェクトの成長性」をどう見極めるか、ということが肝心なのではないかと思います ^^

DEXを使うことで価格差だけでなくインカムゲインを得られるDeFiのレンディングやイールドファーミングなども使えるようになるので、キャピタルゲインと合わせて資産運用をすることが可能になります ^^/

参考

DEXを使う流れ

実際にDEXを使うために必要なものは以下のとおりです ^^

- ネットにつながるPCかスマホ

- 仮想通貨を買うための資金と銀行口座

- 仮想通貨取引所(CEX)のアカウント

- DeFiウォレット

- ガス代のためのトークン

- 売買・送受金のためのトークン

まだDeFiをやったことがないという人はおそらく「3~6」あたりを準備することになるかと思います。

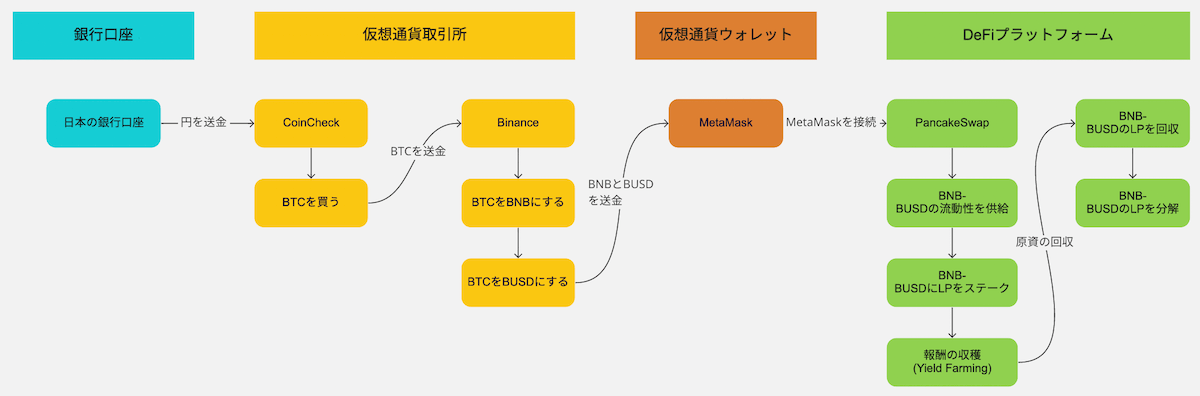

以前書いた記事での画像を使いましますが、以下の画像のような流れで日本円→仮想通貨⇨DEX (DeFiプラットフォーム)へと資金を動かしていく必要があります。

見てのとおりかなり面倒くさいです ^^; とくに日本円で始めるとなると日本のCEXに入金してから海外のCEX、そしてDeFiウォレット、という余計な手間がかかります。

参考

DeFiイールドファーミングの仕組みを理解して資産を高利回り運用する

まとめ

今回はDeFiの種類の1つであるDEX (Decentralized Exchange)という分散型取引所について解説しました ^^

従来のCEX (Centralized Exchange)では使えないさまざまなDeFiのサービスを使うにはDEXが必要不可欠です。

まだDEXを使うまでのハードルは高いですが、CEXでは買えないようなトークンを買ったり、レンディングやイールドファーミングといった金利で稼ぎたい人はDEXを利用することになるでしょう。

これからもDEXは発展していってより安全で便利なサービスになるかと思いますが、積極的にDeFiで稼いでいきたいひとは今のうちに学んで使えるようになっておくといいのではないかと思います ^^/

記事をシェア・Likeしてくれると ^_^ です!